编者按:本文来自微信公众号“MedTrend医趋势”(ID:Trendhc),经授权发布。

中国PD-(L)1市场竞争激烈,目前共有8家公司的8款产品上市,阿斯利康与君实生物就是其中两家企业。

2月的最后一天,阿斯利康与君实生物宣布就PD-1产品进行深度战略合作。

两家原本的“竞争对手”一朝言和,究竟是什么路数?8款中国上市PD-(L)1产品业绩表现如何?中国PD-(L)1市场争夺战如何打?历经波折的海外布局现在如何了?

且看医趋势为你整理分析。

君实生物借力AZ,基石药业背靠辉瑞

2月28日, 阿斯利康中国与君实生物宣布,即日起,阿斯利康将正式获得君实生物自主研发的抗PD-1单抗药物特瑞普利单抗注射液(商品名:拓益®)在中国大陆地区非核心市场的推广权,以及后续获批上市的尿路上皮癌适应症的全国独家推广权,君实生物将继续负责特瑞普利单抗在中国大陆地区除尿路上皮癌之外获批适应症的核心市场推广。

君实生物“看上”AZ的县域资源

关于“中国大陆地区非核心市场”究竟如何划分,阿斯利康回应称,核心市场主要包括部分三线及以上城市和部分四五线城市。与此对应的,非核心市场则主要指四五线以外的城市,其中就包括了广阔的县域市场。

阿斯利康中国早在几年前就提出了“下沉基层”的策略。阿斯利康中国区总经理赖明隆曾公开表示:阿斯利康中国目前“县域团队”能覆盖超过4.2万家医院,社区医院覆盖超过1.2万家,零售市场覆盖超过25万家药房。

AZ“看上”君实生物的适应症互补

君实生物的特瑞普利单抗注射液目前经NMPA批准的适应症有两个:黑色素瘤(2018年12月获批)、鼻咽癌(2021年2月获批)。交易特别提到的尿路上皮癌适应症的上市申请已经获得NMPA受理,并于2020年7月被NMPA纳入优先审评程序。

尤其有意思的是,阿斯利康本身就有一款年销132亿元的PD-L1产品Imfinzi,虽然该产品的营收也逐年增长,但整体营收增长不达预期。此次收获的君实生物PD-1特瑞普利单抗与其PD-L1产品在适应症上没有重合也是合作的一大亮点。

MNC与本土Biotech携手共进

阿斯利康中国与君实生物的这场合作引发关注,还因为这是跨国MNC与中国本土Biotech就目前最为火热的PD-(L)1领域产品在中国市场上的权益进行的合作。

阿斯利康与君实生物的合作并非是这一模式的首例。

2020年9月30日,辉瑞向基石药业注资2亿美元,获得了基石药业9.90%的股份,以及PD-L1舒格利单抗在中国大陆地区商业化权利。2020年11月12日,NMPA已受理舒格利单抗的新药上市申请。

是什么催化了这些合作?是激烈的市场竞争以及“上量”需求。

医保压力下,PD-1产品的“上量”催生合作

竞争有多激烈?

据统计,全球154个PD-1产品在研,其中85个由中国企业研发或合作开发,占比达到55%。据西南证券预测,未来2-3年,全球上市PD-1产品将可能超过20个,国内上市的PD-1产品将达到15个。

当前,中国已上市的PD-1产品有6个,PD-L1产品有2个。

▲中国市场上已上市的PD-(L)1产品(美元、瑞郎已按照实时汇率换算)*医趋势制图

从营收增速看,PD-(L)1产品有着极大的放量空间

2款PD-L1产品均由外资企业研发。

阿斯利康Imfinzi:2019年12月上市,是中国上市的首款PD-L1产品,目前获批1个适应症(非小细胞肺癌)。2020年营收20.42亿美元(约132亿元),同比+39%。

罗氏Tecentriq:2020年2月上市,目前获批1个适应症(小细胞肺癌)。2020年营收27.38亿瑞郎(约194亿元),同比+55%。

6款PD-1产品中,2款由外资企业研发,4款由本土企业研发。

默沙东Keytruda:2018年7月上市,目前获批6个适应症(黑色素瘤、非鳞状小细胞癌一线单药及联合化疗、鳞状非小细胞肺癌、食管癌、头颈鳞癌)。2020年,143.8亿美元(约931亿元),同比+30%。

百时美施贵宝Opdivo:2018年6月上市,是第一个在中国上市的PD-1单抗,目前获批3个适应症(肺癌、头颈鳞癌、胃癌)。2020年,欧狄沃营收69.92亿美元(约451亿元),同比-3.0%。

恒瑞医药卡瑞利珠单抗:2019年6月上市,目前获批四个适应症(霍奇金淋巴瘤、肝细胞癌、食管鳞癌、非小细胞肺癌),2020年收入约为40亿元。

信达生物信迪利单抗:2019年1月上市,目前获批两个适应症(霍奇金淋巴瘤、非小细胞肺癌),2020年收入为22亿元,同比+116.5%。

君实生物特瑞普利单抗:2018年12月上市,目前获批两个适应症(黑色素瘤、鼻咽癌),2020年收入为13亿元,同比+71.4%;

百济神州替雷利珠单抗:2019年12月上市,目前获批三个适应症(经典型霍奇金淋巴瘤、尿路上皮癌、非小细胞肺癌),2020年营收1.636亿美元(约11亿元)。

可以看到,由于对于癌症的广泛应答特性,PD-(L)1产品有着极大的放量空间。默沙东的Keytruda更是目前大家公认的下一代“药王”,有望从艾伯维的修美乐手里接棒。

中国市场大量未被满足的患者需求,也让中国市场成为这些企业激烈争夺的战地。7款PD-(L)1产品在2018-2019年间密集上市,抢占适应症先发优势,以期获得更高的业绩表现。

医保谈判之下,PD-(L)1产品销售压力骤增

不过,“医保谈判”的加入,使得这场竞争的情况急转。

2019年医保谈判,信达医药信迪利单抗降价63.7%进入医保,患者年支付价格约为2.9万元,带来该产品的快速放量。2020年营收达到22亿,在本土PD-1产品中,仅次于适应症最多的恒瑞医药卡瑞利珠单抗。这也使得其他PD-1企业对信达医药羡慕不已。

2020年医保谈判,其他三家国产PD-1产品也悉数进入医保。

根据2021年3月1日开始实施的新版医保目录,恒瑞医药卡瑞利珠单抗价格降幅达到85%,四大适应症全部进入医保支付。

百济神州替雷利珠单抗价格降幅达到80%,经典型霍奇金淋巴瘤、尿路上皮癌两项适应证两项适应症纳入医保支付。

君实生物特瑞普利单抗价格降幅超70%,是新版目录中唯一用于黑色素瘤治疗的PD-1产品。

按照医保报销70%-80%来计算,三家PD-1产品年度治疗费用的支付范围在0.9-2.2万元左右。加上年支付价格约为2.9万元的信达医药信迪利单抗,PD-1产品正式进入万元时代。

价格降了,四款产品也重新站在了同一起跑线上,那么产品的销量将成为拉升业绩的唯一秘诀。

而对应的,对于默沙东、BMS、罗氏、阿斯利康四家外资企业来说,为了保护国际市场价格,错失中国医保市场,未来的路应该如何走?将成为他们直面的问题。

本土Biotech公司借助成熟的MNC公司在中国市场上成熟的销售渠道,来打响自己的PD-1产品品牌,推动产品“上量”,不失为一种“双赢”的解决方案。

所以我们看到,基石药业背靠了辉瑞,君实生物借力阿斯利康。

与海外合作,推动业绩增长几何?

在PD-(L)1领域,外资MNC同中国BioTech公司的合作,不仅仅聚焦在中国市场,海外市场更是合作的主题曲。

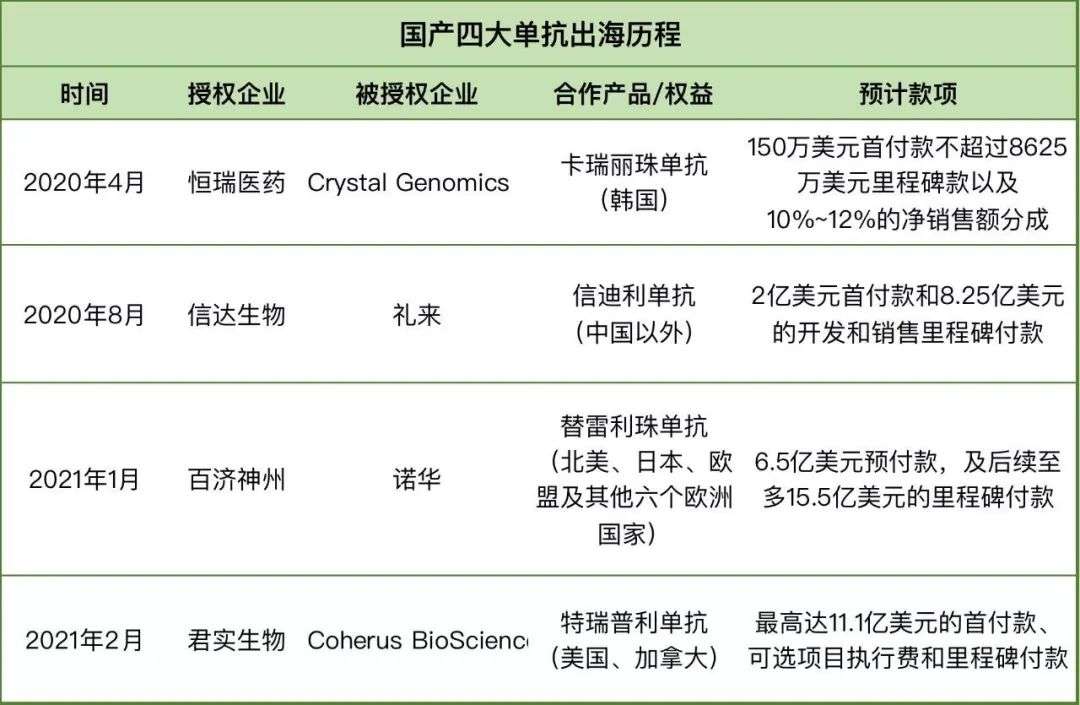

▲国产四大PD-1产品布局海外市场(来源:网络)

2020年4月-2021年2月,恒瑞医药、信达生物、百济神州、君实生物先后就其PD-1在海外市场的权益与其他企业达成合作,推进海外市场布局。

恒瑞医药卡瑞利珠单抗是最早布局海外市场的产品,不过历经波折。

早在2015年,恒瑞医药就将卡瑞利珠单抗的海外权益出售给美国制药公司Incyte,获得2500万美元首付加总额可达7.7亿美元里程金。

但到2018年2月,双方签订合作终止协议。合作为何终止不得而知,不过恒瑞医药和Incyte合作期间,Incyte从一家名为MacroGeins的公司以总计9亿美元的价格引入了另一款PD-1的全球开发和商业权利。

2020年4月,恒瑞医药将卡瑞利珠项目在韩国的独家临床开发、注册和市场销售的权利有偿许可给韩国公司CrystalGenomics,恒瑞医药将获得总计不超过8775万美元的首付款和研发、上市和销售里程碑付款,此外恒瑞医药还可获得许可产品在韩国的净销售提成。

信达医药信迪利单抗与礼来的合作是水到渠成。

信达医药成立于2011年8月,早在2012年,信达医药就已经获得了礼来旗下风险投资部门——礼来亚洲风险投资基金的风投。

2015年3月,礼来与信达医药签订全面战略协议,在中国和全球联合开发潜在肿瘤治疗药物。信达医药负责相关药物的研发与生产,礼来则负责药物的商业化。为此,礼来支付给信达医药5600万美元首付款、不少于4亿美元的里程碑款以及部分产品的销售提成。

2015年10月,双方宣布再次拓展已建立的药物开发合作,再增加三个新型肿瘤治疗抗体。

信迪利单抗就是信达生物与礼来合作开发的。

2020年8月,两家公司宣布合作,扩大关于信达生物PD-1的战略合作。根据协议,礼来将获得信迪利单抗在中国以外地区的独家许可,信达生物将获得累计超10亿美元款项。至此,信迪利单抗完成全面“出海”任务。

百济神州替雷利珠单抗的海外布局之路也相对波折。

最初,百济神州在2017年就将替雷利珠单抗在亚洲地区(除日本)以外的实体瘤开发权益以13.93亿美元的交易价格给了新基,百济神州仍然拥有替雷利珠单抗用于治疗血液系统恶性肿瘤的开发和商业化全球授权。

但2019年BMS对新基的收购使得这一合作终止,因为BMS本身就拥有一款PD-1产品Opdivo。为了终止协议,新基向百济神州支付1.5亿美元。

2021年1月,百济神州宣布将其替雷利珠单抗授权给跨国巨头诺华在多个国家开发和商业化。授权区域包括美国、加拿大、墨西哥、欧盟等。百济神州将获得诺华6.5亿美元的预付款,并在达到里程碑事件后有资格获得至多13亿美元的里程碑付款。

君实生物特瑞普利单抗的海外合作来的最晚。

2021年2月,君实生物宣布与美国Coherus公司就特瑞普利单抗在美国和加拿大的商业化达成合作。君实生物将获得总额最高达11.1亿美元的首付款、可选项目执行费和里程碑付款。

在中国市场上,恒瑞医药、信达生物、百济神州、君实生物站在了同一起跑线上;在国外市场上的拓展,是否能给业绩带来更多增长?这个答案,需要交给时间。

2021-03-03 14:07:41

请登录之后再进行评论