编者按:本文来自微信公众号“猛兽财经”(ID:mengshoucaijing),作者:猛兽财经,36氪经授权发布。

原标题《美国版饿了么DoorDash的商业模式是一个难以持续的商业模式》

2020年是美股历史上最疯狂的一年。由于全球疫情的影响,有些行业获得了巨大的增长,而有些行业却遭到了毁灭性打击。美国版饿了么DoorDash (DASH)就是在这种情况下于2020年12月通过首次公开募股上市的。随着美国的餐馆在一年中的大部分时间里都处于关门状态,DoorDash的业务也在2020年获得了巨大的增长。

在这种利好因素的推动下,DoorDash的股价一度上涨到了256美元(上市时为182美元)。随着目前市场中成长型股票的板块轮动,DoorDash的股价已经开始回撤。该股目前的股价为141美元,已经低于发行价。尽管DoorDash的收入在大幅增长,但DoorDash并不是一只值得抄底的股票。因为这家公司的财务状况很糟糕,我们很怀疑公司盈利能力。接下来猛兽财经就来分析下这家公司。

DoorDash2020年获得了巨大的增长

DoorDash是美国领先的送餐服务公司,目前占有大约50%的市场份额,而且在过去几年里一直在不断扩大,并在2020年因为疫情获得了巨大的增长。

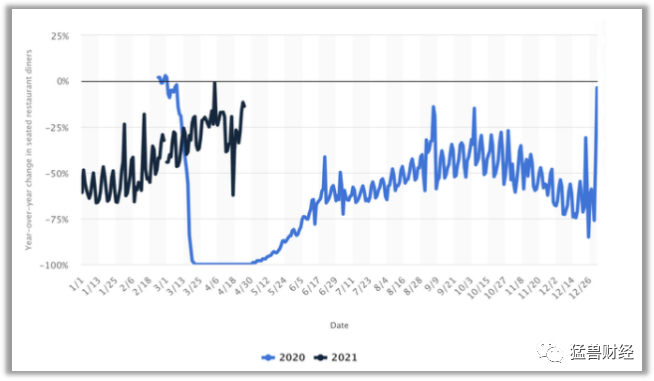

由于疫情带来的封锁,很多人不得不待在家里,这给DoorDash的增长带来了机会。下图反映了2020年和2021年美国外出就餐者的变化情况。

随着2020年疫情的爆发,餐饮业遭受了巨大的打击。虽然出现了偶尔的复苏,接近疫情爆发前的盈亏平衡水平,但由于疫情的反复和消费者对社交聚会的担忧,饭馆的客流量始终在减少。

人是铁饭是钢,虽然因为疫情影响大家尽量避免去饭馆吃饭,但是饭还是要吃的,没办法,很多人不得不选择了DoorDash等送餐服务。与2019年相比,DoorDash在2020年的收入出现了大幅增长。收入从2019年的8.85亿美元增长到了2020年的28.86亿美元。同比增长了226%。

随着DoorDash的市场份额不断扩大和疫情期间消费者送餐需求的激增,DoorDash收入在这种情况下获得了大幅增长本来应该有助于继续扩大业务规模,改善财务情况,但DoorDash财务状况却很糟糕。接下来猛兽财经就为大家分析下这些。

DoorDash正在大量的烧钱

尽管DoorDash的收入在增长,业务也在增长,但有迹象表明,DoorDash在改善其业务模式的经济性方面存在困难。

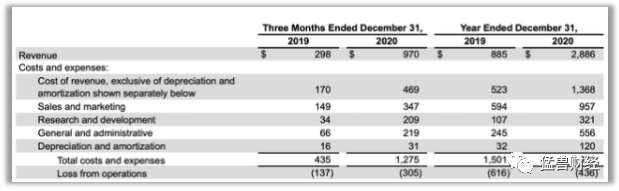

下图是DoorDash2020年底以来的财务状况:

2019年,DoorDash营收为8.85亿美元,运营净亏损为6.16亿美元。尽管现在DoorDash的收入增长了223%,达到了28.86亿美元,但净亏损却增加了29.2%,到2020年的净亏损已经达到了4.36亿美元。换句话说,DoorDash在收入方面的巨大改善对改变公司的经营亏损作用不大。

为什么会出现这种情况呢?猛兽财经认为,主要原因还是DoorDash的商业模式是一个难以持续的商业模式。如果我们看看该公司贡献的利润率就会发现,DoorDash2020年的收入确实改善了,使贡献利润率进入正增长了,但是,自进入第二季度以来,它们仅稳定在3%。

优步(UBER)也面临着同样的问题,当使用人工驱动时,扩展业务的能力是有限的。司机只有这么多,速度也只能这么快。放到DoorDash的业务上也是一样的,它的商业模式决定了送餐需求增加的越多,需要的劳动力成本也会增加的越多。这就是为什么DoorDash业务增长的越快,财务亏损却越厉害的原因。

DoorDash的收入增长将放缓

随着疫苗的继续推广,餐馆客流量将逐渐恢复。这使得像DoorDash这样的公司在未来的增长将出现放缓。管理层也承认了这一点,对2021年的指引采取了谨慎的态度。由于疫苗接种的不确定性及其对业务的影响,管理层拒绝预测收入。相反,该公司却提供了大约30 – 33亿美元的政府市场收入指引。我们可以从这些数据中估算出DoorDash的收入。

基于DoorDash2020年的收益率约为11.7%(来自政府收入的百分比),而根据2021年政府市场收入指引,意味着DoorDash全年将产生35.1亿至38.6亿美元的收入。

根据严格的可比销售基准,很明显,DoorDash的收入增长在2021年将放缓。DoorDash每次都喜欢用调整后的息税折旧摊销前利润来衡量盈利能力,但我们希望看到公司持续产生正的现金流。值得注意的是,股票薪酬是DoorDash在2020年出现的一个重大不利因素,DoorDash在2020年总计发放了3.22亿美元股票型薪酬,在DoorDash扭亏为盈的现金流中发挥了关键作用。

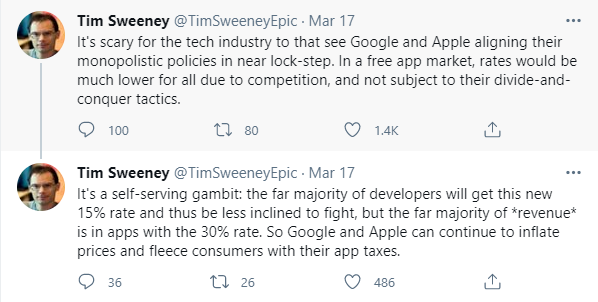

这个项目被计入了一般及管理费用,并影响运营结果。如果我们去掉这一项,那么它仍将面临很多不利因素和潜在的成本压力。目前在美国大家关注的焦点是“零工经济”,以及这些公司如何对待这些劳动力。任何进一步要求DoorDash或优步等零工经济公司进行赔偿的规定,都可能进一步给这些企业带来巨大的利润压力。以及考虑到消费者通过送餐服务点餐时除了付餐费外,还要额外的支付大量的费用和成本(小费),尤其是通过DoorDash或Uber Eats点餐时会给消费者增加相当的大额外成本,我们怀疑消费者对额外增加的费用的忍耐程度。

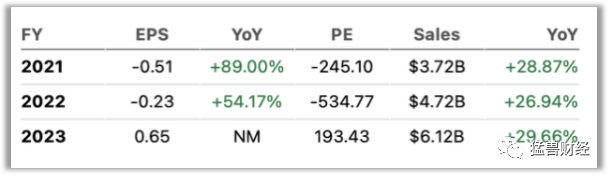

长此以往,再加上疫苗接种了,餐馆开业了,DoorDash的用户和收入还会增长吗?而华尔街的分析师则预计,未来几年,DoorDash的收入还会继续增长。

华尔街的分析师预计DoorDash的收入在2023年达到61.2亿美元以后(是2020年的两倍多),才会开始盈利。考虑到潜在的盈利能力(这是关键,因为我们不相信DoorDash的收入会继续实现强劲的增长),如果没有一些实实在在的证据可以证明DoorDash的业务能继续扩大规模,那么投资和持有DoorDash股票的风险就太大了。以及考虑到DoorDash这种商业模式产生的利润率太低了,而DoorDash目前的股价又很高,所以我们得出结论DoorDash的商业模式是一个难以持续的商业模式。

结论

DoorDash目前已经成为了一个知名品牌,而且在2020年的疫情期间,获得了巨大的增长。然而,该公司的财务状况存在问题,盈利能力严重不足,这使得在如此大的企业价值下进行投资是有风险的。考虑到DoorDash的估值,我们希望投资者在对这只股票感兴趣之前,先看看DoorDash有没有可以扩大业务规模的实际证据。而我们认为这种证据现在根本就不存在。所以,猛兽财经呼吁广大投资者做空它。

以上仅作为投资交流,不代表投资建议

cantonese.live 足跡 粵字翻譯

![[图]现可通过Edge和Windows Search直接加入Skype通话](https://traclesgb.oss-ap-southeast-1.aliyuncs.com/2020/8/rqiANj.jpg)

请登录之后再进行评论