编者按:本文来自微信公众号“好猫财经”(ID:haomaocaijing),作者:好猫,36氪经授权发布。

这是国内企业业绩对赌输得最惨的一次。

2019年初前后,中国平安以近180亿元的总价,从王文学的华夏控股手里,接盘华夏幸福25.25%的股份。

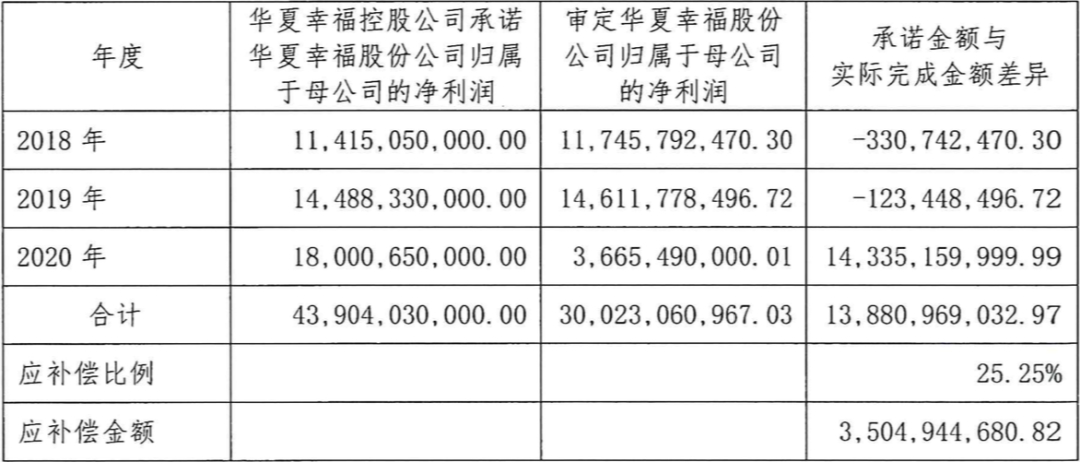

平安入股的时候,与华夏控股签订了对赌协议,约定2018-2020年度归母净利润分别不低于11.42亿元、14.48亿元、18亿元。

这次利润补偿具有前溯性,任意年度净利润不达预期目标的95%,即触发利润补偿机制。

补偿金额=(截至当期期末累积承诺净利润数-截至当期期末累积实际净利润数)×平安持有股份25.25%。

最新华夏控股2020年财报显示,华夏控股对平安的利润补偿数额应为:

35.05亿元。

如果这笔钱能够顺利支付,加上前两年平安获得华夏幸福近60亿元的分红,中国平安的股权投资将获得95亿元现金回笼。

很显然,华夏控股目前无力支付这笔债务。

平安当然也心知肚明,对180亿元股权投资、360亿元的债权投资,计提了182亿元减值。

截至2020年末,华夏控股的非受限现金只有1.34亿元;截至5月12日,华夏控股也已有11.5亿元债务违约。

这笔违约债务并不是信用债,华夏控股最近到期的一笔债券,将于11月底兑付,余额为14.55亿元。

有个很严肃的问题,那就是华夏控股转股所得180亿元,到底去了哪里,王文学的商业帝国何以至此?

华夏控股的财务报表给出了答案:王文学的激进投资,将这些钱全部败光。

除了并表华夏幸福之外,华夏控股几乎没有其他日常经营业务,是一个资金集合的投资平台。

截至2020年底,华夏控股母公司资产负债表中,流动资产为143.6亿元,其中其他应收款为138.1亿元。

继续拆解可知,这138.1亿元中有95%为应收“知合控股”及其母公司款项,这是王文学私人控股的另一企业平台。

也就是说,知合控股仍欠着华夏控股百亿资金。如果这百亿资金到位,华夏控股债务应该不会违约。

知合控股是显示面板上市企业维信诺(002387.SZ)的控股股东。

两个多月前,知合控股以11元/股、总价17.6亿元出售了所持部分维信诺股份,大概率是为华夏控股偿债筹资资金。

2015年底,知合控股以近70亿元,成为维信诺控股股东,入主成本高达15.31元/股,这次出售部分股份,是可见的“断臂求生”。

维信诺是王文学投资失败的最佳例证。

2015-2017年,王学文控制的华夏控股、知合控股开启了疯狂投资模式,相继进入制造、金融、出行、新能源汽车等行业。

到了2017年底的时候,华夏控股母公司层面,已经入不敷出,当年有息负债超过320亿元,而货币资金仅11亿元。

这样看起来,王文学在2018年向平安出售股权,确实是急于挽救华夏控股,接下来的三年时间里,华夏控股偿还了近175亿元有息债务。

华夏控股、知合控股、华夏幸福,在上一个周期里,因为战略误判、商业模式等问题,几乎全军覆没。

回过头来看,也就可以理解平安为什么会深陷其中。

王文学是一个急于变现的野心商人,华夏幸福是一个投资中国房地产的千亿平台,这两点是平安入股的决心所在。

但王文学和平安都没有预料到两件事情:

第一,华夏幸福住宅业务是强现金流业务,但席卷全国的楼市调控坚持四年不松动,严重影响华夏幸福现金流回收,疫情只是最后最后一击;

第二,华夏幸福对政府的应收账款会累加到600多亿元之多。应收账款占华夏幸福流动资产比例,从2016年的4.2%上升到2020年的14.3%。

当然,第二点也许是平安不知道,王文学心知肚明,只是平安怎么也不会想到,王文学对产业新城会如此痴迷,如此赌性十足。

王文学或许应该向平安学习,沉没成本不可挽回。

cantonese.live 足跡 粵字翻譯

请登录之后再进行评论