编者按:本文来自微信公众号“动脉网”(ID:vcbeat),作者:张靖,36氪经授权发布。

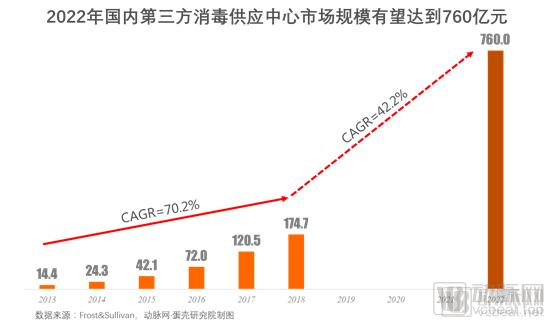

与动脉网·蛋壳研究院撰写的《第三方消毒供应中心专题报告:迎合机遇,顺势而为》预测的一样,2016年开始,第三方消毒供应中心行业迅猛发展,2021年更为迅速。

第一,存量与新增第三方消毒供应中心已逐步取得医疗机构执业许可证。通过监管,更加规范化的第三方消毒供应中心行业避免了“鱼龙混杂”,保证了行业美誉,更方便第三方消毒供应中心开展业务,持续增加营收。

第二,我国医院、口腔门诊、医美机构、社康中心等医疗机构快速增长,特别是民营中小医疗机构对第三方消毒供应中心的需求量大增。国家卫健委发布数据显示:截至2021年3月底,全国医疗卫生机构数达102.6万个。与2020年3月底相比,全国医疗卫生机构增加17273个,其中,医院增加1170个,基层医疗卫生机构增加17572个。 截至2021年3月底,医院3.6万个。与2020年3月底相比,公立医院减少76个,民营医院增加1246个。

第三,政府对医疗机构加强监管,陆续发布了《关于加强公立医院运营管理的指导意见》《三级医院评审标准(2020年版)》《关于印发公立医院成本核算规范的通知》等政策,促使医院精细化运营,有效控制成本。受成本因素影响,越来越多的医院开始采购第三方消毒供应服务。

受上述因素影响,2021年上半年,第三方消毒供应中心行业加速发展,客户及营收保持大幅增长。

此前,动脉网·蛋壳研究院预估中国第三方消毒供应中心市场规模到2022年有望达到760亿元,2018年至2022年的年复合增长率将达到42.2%。而根据目前的良好发展态势,我们预估第三方消毒供应中心行业将超出预期,达到更高的目标。

同时,我们也看到:在政策、市场等核心因素的变化下,第三方消毒供应中心行业发生了诸多变化。为探讨其发展路径、变化情况及未来趋势,我们对第三方消毒供应中心行业进行了详细盘点。

核心观点

-

2021-2022年获批的第三方消毒供应中心数量将保持增长;

-

第三方消毒供应中心未来将提供覆盖软器械、硬器械、医用织物的综合性服务;

-

第三方消毒供应中心数量较少且呈“东多西少”格局,企业还需建设更多中心;

-

品牌化、集团化、连锁化第三方消毒供应中心未来将赢得市场竞争;

-

政策长期支持,行业规模逐渐扩容,企业营收将大幅增长;

医疗机构执业许可证成行业刚需,

新增获批数量将保持增长

2017年8月,国家卫计委发布《关于深化“放管服”改革激发医疗领域投资活力的通知》,其指出:新增康复医疗中心、护理中心、消毒供应中心、中小型眼科医院、健康体检中心5类独立设置的医疗机构类别。这标志着消毒服务企业从此有了医疗机构的身份。

2018年5月,《医疗消毒供应中心基本标准(试行)》和《医疗消毒供应中心管理规范(试行)》发布,对科室设置、人员配置、基础设施、功能区规划、设备配置等方面做了详细规定。

2019年,国家卫健委发布了《关于印发医疗消毒供应中心等三类医疗机构基本标准和管理规范(试行)的通知》,其中提到消毒机构应当在2019年上半年按照相关规定,完成对于消毒中心基础设施、消毒设备等方面调整,并取得《医疗机构执业许可证》。

上述政策的推行实施意味着第三方消毒供应中心必须按照政策规定合理建设、规范运行,并必须取得医疗机构执业许可证,才能开展消毒供应服务。而若能获得医疗机构执业许可证,则代表着该消毒供应中心完全符合建设与运营标准,得到了监管机构的认可,也说明该消毒供应中心拥有较强的实力及业务能力。另一方面,获得医疗机构执业许可证后,第三方消毒供应中心的服务质量将能够满足各级医疗机构的需求,医疗机构对其的信赖程度也将更高。也是从2019年起,第三方消毒供应中心开始更加积极地申请医疗机构执业许可证。

国家卫健委官网显示,截至目前,我国共有59家第三方消毒供应中心获得医疗机构执业许可证(不包含拟批准项目)。其中,2018年获批2家,2019年获批23家,2020年获批26家,2021年截止目前获批8家。

(动脉网制表,数据来源:国家卫健委)

2018年10月,我国第一家第三方消毒供应中心获得医疗机构许可证,2019年、2020年、2021年三年间取得医疗机构执业许可证的第三方消毒供应中心数量大幅增长。这是因为市场上原有的第三方消毒供应中心主动调整基础设施与消毒设备,并在符合政策要求后积极申请许可证;另一方面,新建设的第三方消毒供应中心按照政策要求的标准进行修建,同时积极申请许可证。

执业范围、城市分布、企业特征,

第三方消毒供应中心的现状与未来

从第三方消毒供应中心获证情况分析,我们发现了该行业的多个趋势及变化。

从获批的执业范围来看,55家第三方消毒供应中心可开展关于硬器械的消毒灭菌服务;17家可开展关于软器械的消毒灭菌服务;8家可开展关于医用织物的消毒灭菌服务。其中,37家第三方消毒供应中心专注硬器械的业务,3家专注软器械的业务。软/硬器械、软器械+医用织物、硬器械+医用织物、软/硬器械+医用织物、硬器械+软式内镜+医用织物等综合性执业范围的第三方消毒供应中心数量较少,但服务范围更广,有较强的竞争力。

以此来看,第三方消毒供应中心未来将拓展自身服务边界,打造软器械、硬器械、医用织物“三位一体”的服务方案,从而提高自身竞争力。

2021年截至目前的获批情况也可以证明上述观点:2021年上半年,专注硬器械的第三方消毒供应中心新增4家,专注软器械的新增1家,而提供综合性服务的新增3家。

-

第三方消毒供应中心分布:东多西少

从分布范围看,全国有20个省市已发放消毒供应中心执业牌照,其中获得医疗机构执业许可证的10家第三方消毒供应中心位于广东省,占比17%;山东、江苏、上海分别拥有8、6、4家。另有北京、山西、内蒙古、江西、贵州、云南、甘肃、青海、宁夏、新疆等11个省(市/自治区)未发放消毒供应中心执业牌照。

(以医疗机构数降序排序,医疗机构数为2021年3月底数据)

总体来看,国内第三方消毒供应中心的分布呈现“东多西少”的格局。例外的是,北京、山西、江西尚无第三方消毒供应中心,仍以公立医院自建消毒供应中心为主。值得一提的是,现阶段第三方消毒供应中心分布与各地医疗资源、经济发展、政策开放程度均有密切关系,且三者缺一不可。例如,青海、宁夏、西藏等地医疗资源较少,市场空间较小,目前尚无第三方消毒供应中心;甘肃、内蒙古、新疆、云南、贵州等地虽有较多医疗机构,但由于属于经济欠发达地区,也暂无第三方消毒供应中心。

动脉网此前了解到,三级医院单把器械的消毒灭菌成本在4.5-5.5元,二级医院在6.5-7.5元左右,医院级别越高,产能相对越饱和,设备、场地资源利用情况越好,固定资产折旧摊销分摊到单把器械就相对越低。而第三方消毒供应中心单把器械的消毒灭菌成本可以降到3-4元,每年可以为三级医院节省约700万元、二级医院节省约300万元的运营成本。

另外,获得医疗机构执业许可证、纳入监管体系的第三方消毒供应中心还可帮助医疗机构节约资金投入、提高服务效率和消毒灭菌质量、降低感染风险,显著提升资源利用效率。因此,我们认为未来将有越来越多的医院会因成本等因素选择采购第三方消毒供应中心的服务。

-

第三方消毒供应中心“百企争流”,品牌化、集团化、连锁化是未来方向

从获批企业来看,第三方消毒供应中心呈现“百花齐放”,并向品牌化、集团化、连锁化方向发展。目前,第三方消毒供应中心头部企业,聚力康、国药洁诺、老肯医疗、安特速、新合力等企业分别有13家、6家、4家、3家、2家中心获批,领先于其他企业。

综合来看,集团化中心占所有第三方消毒供应中心的47.5%,其他独营第三方消毒供应中心占比52.5%。其中,国药系国药创科、国药集团医疗管理、国药控股分别投资建有1家第三方消毒供应中心,若将国药系企业归为一类,其将拥有9家第三方消毒供应中心。

现阶段,第三方消毒供应中心数量仍远远小于医院自建的消毒供应中心数量,而随着政策的不断推进,医院对运营成本更加敏感,第三方消毒供应中心的业务将迅速提升。目前的第三方消毒供应中心数量较少,行业内企业还需建设更多消毒供应中心,以满足未来庞大的消毒供应需求。

需要注意的是,国务院办公厅发布《关于支持社会力量提供多层次多样化医疗服务的意见》等政策,大力支持社会力量办医,使越来越多的社会力量进入医疗领域。另一方面,政策明确规定了消毒供应中心的建设要求、运营要求及设备要求,第三方消毒供应中心的门槛大幅降低,行业内企业数量将迅速增长,市场竞争将日益激烈。我们判断:第三方消毒供应中心的未来市场格局将是品牌化、集团化、连锁化企业赢得市场竞争。

-

政策长期支持,市场规模扩容

在第三方消毒供应中心的发展历程中,政策是最核心的推动要素之一。而当第三方消毒供应中心行业进入黄金发展期后,利好政策仍不断出台。这也表明国家对第三方消毒供应中心的看好与期待。

2019年1月,国务院办公厅发布《关于加强三级公立医院绩效考核工作的意见》,其强调医疗安全将成为考核指标的重要内容。以此来看,监管部门对于医院内医疗器械的消毒、使用将更加严格,而这也将为第三方消毒供应中心带来营收增长机遇。

2020年,国家卫健委、中医药局联合发布《关于加强公立医院运营管理的指导意见》,推动医院重视成本管控、注重精细化管理、提升管理运营效率。2020年12月,国家卫健委发布《三级医院评审标准(2020年版)》,该标准更加重视日常质量管理和绩效,且DRG支付模式将在其中发挥核心作用。

DRG支付是按疾病诊断相关分组打包支付,目前用于短期住院。其推广实施后,医院的所有服务由增量收入转为增量成本,有效控制成本愈发重要。理论上,医保局规定某一病组打包支付价格为10000元,医疗机构治疗该患者花费9000元则有1000元收益,若花费11000元则亏本1000元。基于此,医院为应对DRG支付带来的成本及运营问题,将可能积极采购第三方消毒供应中心服务,以降低对成本科室消毒供应科的投资,并拓展住院床位,提高效益。

另外,2019年十部门联合发布《关于促进社会办医持续健康规范发展的意见》,其指出要进一步加大政府购买服务力度,并要求各地于2019年底前制定政府购买医疗卫生服务实施办法,明确购买服务的主体、内容、方式、程序和监督管理等细则。

根据以上政策,第三方消毒供应中心市场规模将持续扩容,为行业发展带来生机。

*封面图片来源:123rf

cantonese.live 足跡 粵字翻譯

请登录之后再进行评论